无骗税目的和税款被骗损失的虚开专票行为可按虚开发票罪论处

编者按:两高涉税司法解释为虚开专票罪增设了无骗税目的和无税款被骗损失的出罪情形,为限缩本罪犯罪圈作出了重大贡献。与此同时,不以骗抵税款为目的且没有造成税款被骗损失的虚开专票行为应构成何种犯罪、适用什么罪名成为实务界当前热议的话题。本文结合一起笔者代理的成品油变票虚开案件,提出该种情形可适用刑法第二百零五条之一虚开发票罪的裁判路径,并根据刑法条文分析虚开发票罪的犯罪对象可以包含增值税专用发票。

一、案例引入:某石化公司变票逃避消费税案

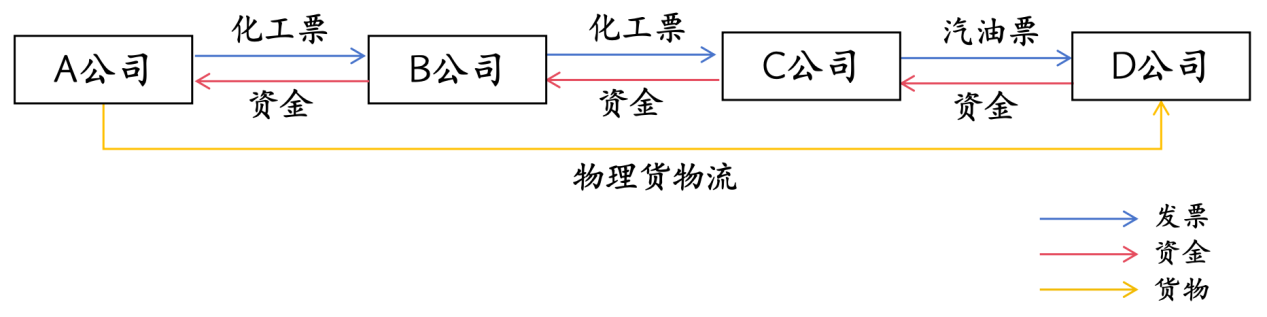

笔者代理的这起石化变票案件的主要事实可以用上图简示。在上图所示的变票交易中,A公司是组分油供货单位,B公司是用票企业也是本链条中的汽油生产主导单位,C公司是变票方,D公司是用票企业B公司的合作方,具有汽油生产能力。B公司从A公司处采购组分油,A公司根据B公司的指示将货物直接运输至D公司,D公司在B公司的指导下生产加工汽油。B公司虽直接从A公司取得化工原料发票但并不直接对外开具汽油发票,而是开具化工原料发票给C公司,让C公司变更品名为汽油后再开具汽油发票给D公司,D公司再配上汽油货物对外开票销售。

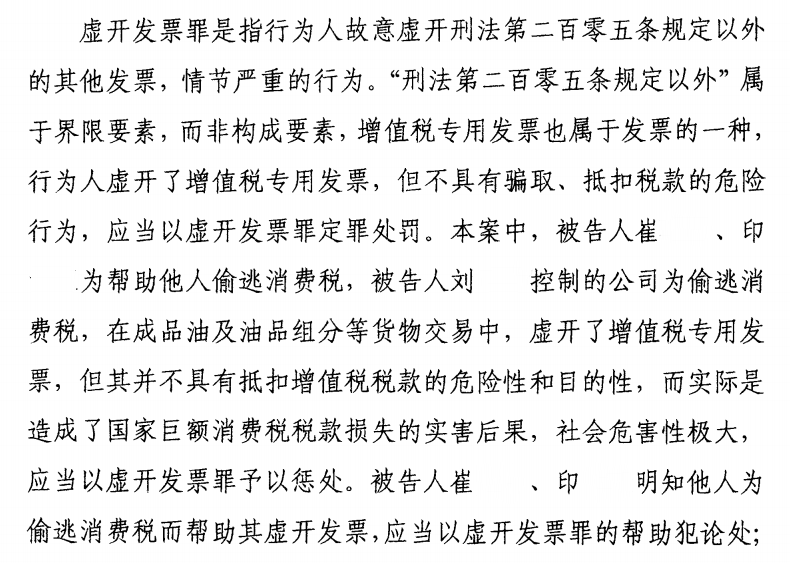

在本案的侦查阶段,侦查机关以B公司涉嫌虚开专票罪立案侦查。在本案的审查起诉阶段,笔者向检察机关提出B公司同时构成逃税罪和虚开发票罪的数罪竞合辩护意见,盖因本案欠缺逃税罪的行政前置条件,应按照虚开发票罪追究刑事责任。该辩护意见得到了检察机关的采信,检察机关遂以B公司涉嫌虚开发票罪起诉至法院。最终,法院判决B公司构成虚开发票罪并追究其刑事责任。该案裁判文书中的一个显著的亮点是,法院认为虚开发票罪的犯罪对象可以包含增值税专用发票,刑法第二百零五条之一的文义完全可以得出这一结论。

在虚开类刑事案件的司法审判实践中,一直存在这样一个争论,即如果虚开的犯罪对象是增值税专用发票同时又具有抵扣税款的行为,能否构成虚开发票罪。对此,需要在主客观相一致、罪责刑相适应的原则指引下,对刑法第二百零五条和二百零五条之一进行体系解释,辅之以两高涉税司法解释第十条第二款来加以分析判断。

二、虽有虚开专票及抵扣税款的行为,但不构成虚开专票罪

两高涉税司法解释第十条第二款规定,“为虚增业绩、融资、贷款等不以骗抵税款为目的,没有因抵扣造成税款被骗损失的,不以本罪论处,构成其他犯罪的,依法以其他犯罪追究刑事责任。”据此,即便行为人具有虚开专票以及抵扣税款的行为,但如果行为人主观上没有骗抵税款的目的且客观上未造成税款被骗损失的后果,仍可不构成虚开专票罪。

(一)从主观目的看,行为人没有骗抵增值税的目的,而是为了偷逃消费税

在前述案例中,B公司的目的是逃避消费税,而非骗取国家增值税税款。观察整个业务链条,B公司通过增加变票方C公司的方式,将变票环节和生产环节相脱离,使其账面上呈现的是纯贸易行为,而非生产行为,从而达到偷逃消费税的目的。

虽然C公司将化工原材料发票品名变更为汽油,但仅仅是货物名称的改变。在整个交易过程中,企业之间存在真实的货物交易,取得及开具增值税专用发票所涉及的货物数量、货款金额、增值税税率均与实际交易情况相符。同时,各公司按期、足额缴纳了相应的增值税税款,并没有逃避任何增值税的纳税义务。种种客观事实表明,B公司不具有骗取增值税税款的目的,不具备构成虚开专票罪的主观要件。

(二)从征税原理看,各环节足额抵扣、足额缴纳,没有造成增值税被骗损失

变票虚开行为本身不会造成增值税损失。增值税是以商品、劳务、应税行为在流转过程中产生的增值额作为计税依据而征收的一种流转税,只要增值税抵扣链条没有断裂,增值税负就会层层转嫁,由最终的消费者承担。同时,增值税是价外税,纳税人采购货物,向货物供应商支付价款,包含货物价款(即不含税金额)和增值税额(即进项税额),二者相加即为价税合计金额。纳税人采购货物,依法支付进项税额,并取得进项发票,即依法取得进项抵扣权利。

假定前述案例中的业务链条为“A公司—B公司—D公司”,各环节平价开票,交易配有真实货物,B公司从A公司采购原材料再销售给D公司,各方足额纳税、足额抵扣,并不会造成国家增值税被骗损失。尽管在B公司和D公司之间增加1个公司、10个公司、100个公司,创设“A公司—B公司—C1公司—C2公司....—C100公司—D公司”的业务链条,国家的增值税同样没有被骗损失。原因在于,即便在这一链条上创设了新的虚假交易环节,虚开发票行为构成一项拟制的纳税义务而非法定的纳税义务,国家的意志是既不主张行为人缴税,也不允许行为人抵税,而行为人既全额纳税又全额抵税的结果实际上与国家意志所追求的结果是一致的。因此,只要是虚构交易环节中的各方在全额申报纳税的情况下抵扣税款,就不可能产生骗取国家税款的实质危害结果。

假定上述业务链条“A公司—B公司—C1公司—C2公司....—C100公司—D公司”不是平价开票,每个C公司虚设的环节增加1元,对于最终的D公司来说,其抵扣的进项税额包括上游供应商的真实进项和中间环节虚构的进项。对于真实进项,其抵扣行为不会造成税款损失;对于虚假进项,由于各环节也均各自足额纳税,因此其抵扣行为也不会造成税款损失。整个流程均不存在增值税税款被骗的结果。

因此,我们可以看到,实践中类似B公司所实施的行为,其虽有虚开专票行为,也有抵扣税款行为,但主观上无骗抵增值税目的、客观上无增值税被骗损失,根据两高涉税司法解释第十条第二款的规定,不构成虚开专票罪。

三、不构成虚开专票罪的虚开专票行为,可按照虚开发票罪论处

前述这类无骗税目的、无税款被骗损失后果的虚开专票行为既然不构成虚开专票罪,可以按照虚开发票罪论处。

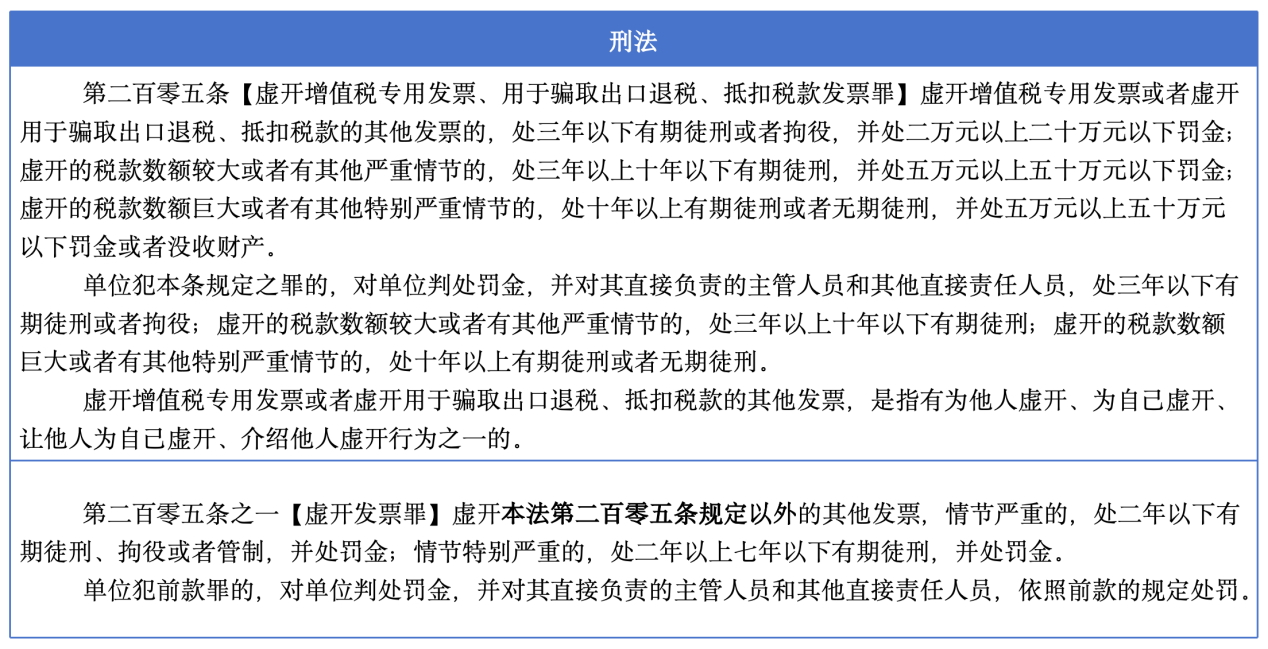

根据《刑法》第二百零五条之一的规定,虚开发票罪是指行为人故意虚开刑法第二百零五条规定以外的其他发票,情节严重的行为。如果仅仅从字面上去理解“本法第二百零五条以外”的规定,便会认为虚开专票的行为不符合虚开发票罪的构成要件,也会认为虚开发票罪的犯罪对象不包括增值税专用发票,实际上就是把虚开发票罪理解为了“虚开普通发票罪”。上述观点显然是对这一法条的错误理解与适用。问题的关键在于如何理解刑法二百零五条之一中的“本法第二百零五规定以外”这一用语。

张明楷教授《论表面的构成要件要素》一文指出,“刑法明文规定的某些要素并不是为了给违法性、有责性提供根据,只是为了区分相关犯罪(包括同一犯罪的不同处罚标准)的界限。这种构成要件要素称为‘表面的构成要件要素’或‘虚假的构成要件要素’,也可以称为分界要素。从实体法的角度而言,这些表面的构成要素不是成立犯罪必须具备的要素;从诉讼法的角度而言,表面的构成要件要素是不需要证明的要素。”

据此,“刑法第二百零五条规定以外”属于表面的要素或界限要素,而不是真正的构成要件要素。也即,凡是虚开发票的行为,均符合虚开发票罪的构成要件,因而构成虚开发票罪。增值税专用发票也属于发票的一种,如果行为人虚开专票但不实施骗抵行为、没有骗抵增值税款故意的,仅成立虚开发票罪。从这个角度来看,虚开发票罪的犯罪对象当然不能排除增值税专用发票,可以包含增值税专用发票,即未被用于骗抵税款的增值税专用发票可成立虚开发票罪的犯罪对象。

陈兴良教授《虚开增值税专用发票罪:性质与界定》一文也与笔者持此相同观点。陈兴良教授指出,“刑法第二百零五条规定以外”中的“规定”是指“规定为犯罪”。“以骗取国家税款为目的虚开的增值税专用发票已经被刑法第二百零五条规定为犯罪,当然不能构成虚开发票罪。然而,不以骗取国家税款为目的虚开专票行为,并没有被刑法第二百零五条规定为犯罪,仍然可以涵括在刑法第二百零五条之一的虚开其他发票的构成要件之内。对于不以骗取国家税款为目的的虚开虽然不能定虚开专票罪,完全可以认定为虚开发票罪。”

在笔者代理的引入案例中,法院判决B公司构成虚开发票罪正是遵循了张明楷教授“表面构成要素”的观点。判决指出,“虚开发票罪是指行为人故意虚开刑法第二百零五条规定以外的其他发票,情节严重的行为。‘刑法第二百零五条规定以外’属于界限要素,而非构成要素,增值税专用发票也属于发票的一种,行为人虚开了增值税专用发票,但不具有骗取抵扣税款的危险行为,应当以虚开发票罪定罪处罚。”

四、结语

刑罚应当与行为人所犯罪行与承担的刑事责任相适应,其基本要求通常表述为重罪重罚、轻罪轻罚、无罪不罚、罚当其罪、罪责刑相当。行为人如果在主观上不具有骗抵国家增值税税款的目的、客观上不会造成增值税税款损失的后果,而是出于其他目的实施虚开行为,则不构成虚开专票罪。如果行为人虽有虚开专票的行为,但未利用专票抵扣功能侵犯国家增值税利益,而是专票所具有的一般发票也具有的经济活动证明功能,则虚开专票与虚开普票无实质区别,从罪责刑相适应原则考虑,情节严重的应当以虚开发票罪论处。

实践中,对于虚开类案件的认定难度大、争议多。在两高涉税司法解释施行的背景下,一些案件或将迎来新的转机。无论是在税务争议的初期阶段,还是在进入刑事犯罪审理的过程中,专业的税务律师都发挥着至关重要的作用,甚至成为致胜的关键。当企业面临税务争议时,建议及早聘请专业税务律师介入。税务律师可以从法律冲突、法律解释、证据的证明能力以及举证责任等法律角度进行深入剖析,与税务机关、司法机关进行有效的沟通,提供专业的涉税服务,尽可能维护当事人的合法权益,有效化解与防范税务风险。