自然人代开发票税务风险频发,受票方如何加强税务合规?

编者按:根据近期法院公开的裁判文书,各地爆发多起自然人以代开方式虚开增值税发票的案件。其中,虚开发票金额最高达到37亿元,涉发票8437张,涉及受票企业3000余家。建筑工程等行业广泛存在自然人代开发票的业务模式,因代开限额等问题,实践中部分企业存在利用自然人代开发票虚开的情形。在八部门联合打击涉税犯罪的监管态势下,作为开票方的代开自然人自身会面临行政与刑事责任风险,而下游的受票方也可能面临多重税务风险。本文梳理近期公布的相关案例,分析取得自然人代开发票可能触发的行政责任与刑事责任,并就受票方的税务合规建设以及开票方被定性为虚开后的风险应对提供建议。

一、多地爆发自然人代开刑事案件

过往实践中,部分地区给予自然人代开发票优惠政策,自然人代开发票综合税负较低,部分没有真实交易的代开行为因此滋生。随着税务征管能力的提高,在近两年公布的法院公告及裁判文书中,多地自然人因代开发票获刑。

(一)受票方:让自然人为自己代开获刑的案件

-

徐某某虚开发票案

公安机关指控,被告人徐某某在其所经营的公司与代开人无真实业务的情况下,支付费用委托叶某、于某、胡某(已判决)等人提供指导和代开发票服务,配合叶某某等人制作虚假合同,将个人劳务所得变换为经营所得从而降低纳税。通过上述方式,让他人为其经营的四家公司虚开增值税普通发票23份,价税合计人民币6847万余元,均已入账冲抵成本。法院判决,被告人徐某某让他人为公司虚开增值税普通发票,情节特别严重,构成虚开发票罪。

-

姜某某等职务侵占、虚开发票案

经审理查明,2012年2月至2012年12月期间,吴某(另案处理)利用其实际控制人的身份,指使姜某某等三被告人以王某3、刘某2等人名义制作虚假的剥岩工程合同和协议,在税务局代开50组总金额为1.97亿元的普通发票,三被告利用银行卡转款的方式将剥岩工程资金回流到公司的账外账上。法院判决,被告单位及姜某某等三被告人虚开普通发票,情节特别严重,构成虚开发票罪。

-

准格尔旗某某有限责任公司、路某某虚开发票案

公诉机关指控,2011年至2018年,准格尔旗某某有限责任公司通过董事会决议,将招待费、购买烟酒款的费用以运输费发票报销入账。该公司员工栗某将招待费、后勤维修费等费用以运输费的形式报销,分别以郝某2、贾某2等人的身份信息在准格尔旗国家税务局办事窗口代开普通运输发票共计100份,虚开金额合计7891837.5元。烟酒供应商任某将烟酒货款以运输费的形式结算,分别以李某、王某2、董某2等人的身份信息在准格尔旗国家税务局办事窗口代开普通运输发票共计124份,虚开金额合计9841606.38元。以上虚开发票共计224份,发票金额共计17733443.88元。法院判决,被告单位让他人为自己虚开发票,情节特别严重,构成虚开发票罪,被告人路某某构成虚开发票罪。

(二)开票方:自然人为他人代开获刑的案件

-

汤某某、孙某某等虚开发票案

自2020年9月至2021年1月,7个人分处两个窝点,使用大量本团伙成员或他人身份证,登录电子税务局,按照受票企业的要求随意填写公司地址、开票金额、事由等信息,5个月内代开虚开增值税普通发票37亿余元,非法获利1700余万元。2022年10月27日,山东省威海市文登区法院以虚开发票罪判处被告人汤某某、孙某某等人有期徒刑五年六个月至有期徒刑六个月、缓刑一年不等的刑罚,各并处罚金50万元至3万元,违法所得予以追缴。

-

王某、兰某某等虚开发票案

经审理查明,2022年5月25日至30日,被告人王某、兰某某、兰某某1在未核实自然人与相关企业是否有实际经营业务的情况下,在广南县那洒镇邮政所、中国邮政集团云南省广南县分公司南环路营业厅,以他人身份信息材料代开增值税普通发票6份,票面金额共计人民币2470000元。法院判决,三名被告人以非法获利为目的虚开增值税普通发票,情节严重,构成虚开发票罪。

-

石某某、陈某某虚开发票案

经审理查明,被告人石某某、陈某某二人承包了中国邮政储蓄银行吉首市某某营业所发票代办点为他人代开发票。2019年1月至2021年6月期间,石某某、陈某某二人分别以石某某名义虚开发票203份,开票总金额2637099.67元,以陈某某名义虚开发票446份,开票总金额2616188.86元,以吴某名义虚开发票196份,开票总金额2914087.43元,以王某1名义虚开发票约190份,以黄某名义虚开发票约31份,二人虚开发票共计约1066份,虚开金额约8167375.96元。法院判决,二被告人违反国家发票管理制度,虚开增值税普通发票,构成虚开发票罪。

从上述案例可以看出,一方面,部分企业对于我国税收征管及发票管理规定存在误解,指使员工代开虚开增值税普通发票进行税前扣除。另一方面,有不法分子瞄准了企业取得发票入账的需求,利用自然人代开行为的隐蔽性,冒用他人身份非法代开发票获利。从上述案件可知,自然人以代开方式虚开发票案件具有涉案发票份数多、金额大、涉及受票企业多等特点。在开票方被定性虚开甚至判处刑事责任的同时,受票方也易受到牵连,触发行政责任和刑事责任多重税务风险。

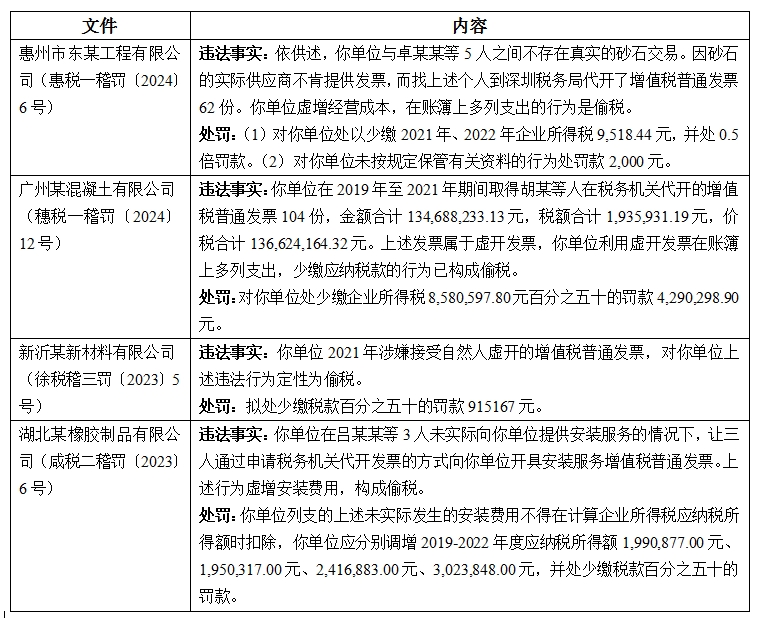

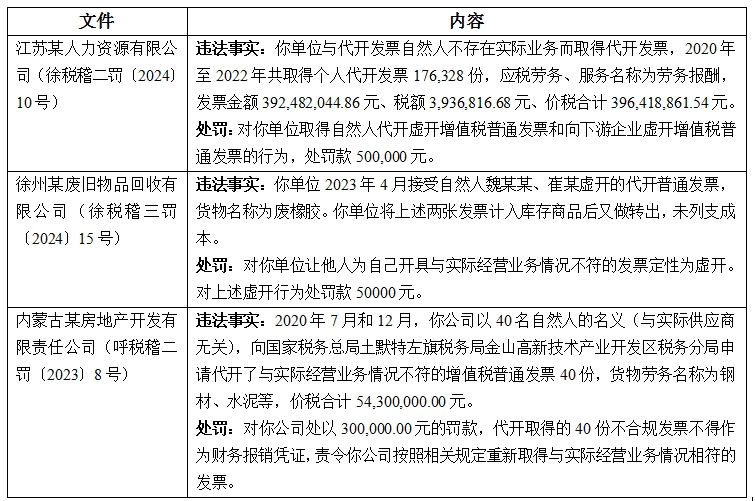

二、多行业企业因取得代开发票触发行政责任

取得增值税普通发票被定性为虚开发票,可能导致受票方无法进行企业所得税税前扣除;已进行税前扣除的,可能被要求进行企业所得税纳税调整,面临补缴税款、加收滞纳金的风险;部分受票方还可能被认定偷税、违反发票管理规定,进而面临罚款等行政责任。

(一)无法进行税前扣除、被要求进行纳税调整的风险

根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第十二条至十六条之规定,虚开发票属于不合规发票,不得作为税前扣除凭证。支出真实且已实际发生,受票方应当取得符合规定的补开、换开发票或其他外部凭证作为税前扣除凭证。受票方在规定期限内未能补开、换开符合规定的发票或其他外部凭证,且未能提供相关资料证实其支出真实性的,相应支出不得在发生年度税前扣除。

实践中,开票方已被证实虚开的,受票方往往难以补开、换开发票,也难以取得无法补开、换开发票、其他外部凭证原因的证明资料以证实其支出的真实性。这导致取得虚开发票的企业可能面临着实际支出的成本无法进行税前扣除、已扣除的被要求进行纳税调整的风险。

笔者认为,发票仅为扣除凭证,企业取得不合规发票不能完全否定实际支出成本的真实性。取得虚开发票的企业应及时寻求税务律师的帮助,组织证实支出真实性的资料,积极与税务机关进行沟通,争取企业所得税的妥善解决。

(二)被认定偷税,补缴所得税、滞纳金并处罚款的风险

部分企业因上游供应商难以提供合规发票,实际发生的成本无法入账,因而接收自然人代开发票。然而,上述企业与代开发票的自然人之间没有真实购销交易,易被认定为“在账簿上多列支出”而定性偷税,进而面临着补缴税款、滞纳金并处罚款的行政责任。

上述案例反映,企业取得代开发票通常行为持续时间长、牵涉业务量大。这也导致被认定偷税时,税务机关要求补缴税款金额高、罚款金额高。如受票企业不能妥善应对,还可能被进一步追究刑事责任。

(三)违反发票管理规定被罚款

取得代开发票除可能因违反《税收征管法》导致补税的行政责任,还可能因违反《发票管理办法》而受到行政处罚。

根据《发票管理办法》第三十五条之规定,非法代开发票的,由税务机关没收违法所得;虚开金额超过1万元的,并处5万元以上50万元以下的罚款;构成犯罪的,依法追究刑事责任。部分企业因对我国发票管理制度存在误解,指示其员工代开增值税普通发票入账,或接收自然人代开的发票,被认定为让他人为自己虚开而被处以行政罚款。

综上所述,由于部分企业取得代开发票行为持续时间长、牵涉业务量大,相关行政责任爆发时,通常意味着补缴高额税款、高额罚款。笔者经检索发现,因建筑、再生资源等行业具有源头分散、多为自然人的特点,自然人代开发票涉嫌虚开的案件也集中爆发于前述行业领域。我们建议,前述企业应重视发票合规管理,防范行政、刑事责任风险。

三、取得代开发票面临多重刑事责任

企业让自然人为自己代开发票的,将面临着被判处虚开发票罪的刑事责任风险。根据《刑法》第二百零五条之一,虚开增值税普通发票的单位和个人构成虚开发票罪。单位犯本罪的,其直接负责的主管人员和其他直接责任人员,依照前款的规定处罚。

实践中,因牵涉业务量通常较大,实施代开行为的个人及让自然人为自己代开的企业极易达到虚开发票罪的入刑门槛。根据《最高人民检察院 公安部关于公安机关管辖的刑事案件立案追诉标准的规定(二)》第五十七条,虚开发票金额累计在五十万元以上的,虚开发票一百份以上且票面金额在三十万元以上,或五年内因虚开发票受过刑事处罚或者二次以上行政处罚,又虚开发票,数额达到前两项标准百分之六十以上的,即应予立案追诉。另根据《最高人民法院 最高人民检察院 关于办理危害税收征管刑事案件适用法律若干问题的解释》(法释〔2024〕4号)第十二条、第十三条,虚开发票票面金额五十万元以上,虚开发票一百份以上且票面金额三十万元以上,或五年内因虚开发票受过刑事处罚或者二次以上行政处罚,又虚开发票,票面金额达到前两项标准60%以上的,即属“情节严重”;虚开发票票面金额二百五十万元以上,虚开发票五百份以上且票面金额一百五十万元以上,或五年内因虚开发票受过刑事处罚或者二次以上行政处罚,又虚开发票,票面金额达到前两项标准60%以上的,即属“情节特别严重”。

同时,由于取得代开发票的行为通常伴随着其他违法犯罪行为,例如隐瞒会计凭证、账簿、职务侵占以及侵犯公民个人信息等,虚开发票案件侦查过程中可能发现其他犯罪行为的线索,其他案件侦查过程中也可能取得虚开发票的线索,最终触发较重的刑事责任。在余某虚开发票、隐匿收入案((2023)赣0926刑初59号)中,余某为套取项目工程款,组织工作人员11人到税务局虚开工程材料类增值税普通发票,票面金额1958.495646万元。最终,余某被判决构成虚开发票罪与隐匿会计凭证、会计账簿罪,数罪并罚。

四、受票方取得代开虚开发票如何应对

税收征管数字化升级与智能化改造进一步提高了税务机关监管的精准程度,八部门常态化联合打击涉税违法犯罪工作机制也进一步加大了对虚开发票等涉税犯罪的打击力度。现行征管态势下,不仅自然人代开虚开发票的违法行为无所遁形,取得自然人代开发票的企业也会面临多重行政责任和刑事责任。基于此,企业可以从以下几方面加强税务合规建设,同时积极应对因开票方被认定虚开而导致的税务风险。

从税务合规建设的角度,企业首先应当建立健全内控制度,重视业务审批流程,留存完整、规范且相互印证的业务资料,以证明业务的真实性。此外,企业应当对交易相对方尽到合理的注意义务,关注开票方的纳税信用动态。最后,企业应加强票据管理,定时开展税务健康自查,检查单证票据的品名、数量、规格、单价等要素与实际业务是否一致,开票人与交易相对方是否一致等。

从税务风险应对的角度,一旦开票方被认定虚开,受票方企业应采取积极的态度。开票方被认定虚开仅能作为税务线索,不能仅凭借开票方的虚开定性认定受票方的行政责任或刑事责任。企业应当主动就业务真实性进行说明,采取恰当的手段与税务机关沟通,必要及时咨询税务律师,了解自己的权利和应当采取的措施。